FinanceEstoniaga liitus tehisintellekti kasutav ärituvastuse ja rahapesu tõkestamise platvorm Vespia. Ettevõtte asutaja ja tegevjuht Julia Ront tõdeb, et tehisintellekti roll finantssektoris on veel suhteliselt minimaalne, kuid sellel on tohutu potentsiaal. Eesti majanduse ja finantssektori suurimate väljakutsetena nimetab ta aga jätkusuutliku kasvu ja rahvusvahelise konkurentsivõime säilitamist digitaalselt muutuvas maailmas.

Millega Vespia tegeleb?

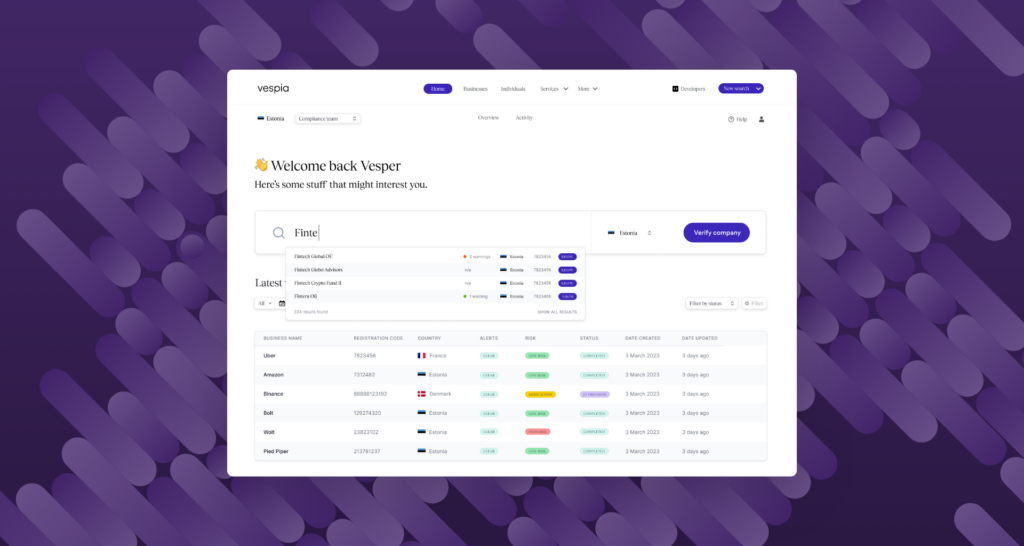

Vespia on kõik-ühes ärituvastuse (KYB) ja rahapesu tõkestamise (AML) platvorm, mis kasutab tehisintellekti ja on loodud spetsiaalselt AML-kohustusega ettevõtete abistamiseks. Vespia tehisintellekt Julia AI lahendus lihtsustab klientide, partnerite ja investorite verifitseerimist ning riskihindamist, aidates sellega säästa aega ja raha. Platvorm võimaldab tuvastada ettevõtteid üle maailma vähem kui 30 sekundiga ning Julia AI suudab selgitada andmete konteksti, soovitada järgmisi AML riskihindamise samme ja lihtsustab AML spetsialisti tööd.

Millist probleemi lahendate ja kellele Vespia suunatud on?

Maailmas on 195+ riiki ja tuhandeid registreid. Esiteks, andmete kättesaadavuse osas, ühendab Vespia üle 5000 erineva allika, sealhulgas äriregistrid, ettevõtete andmebaasid ja sanktsioonide / PEP nimekirjad üle kogu maailma, pakkudes seeläbi kõik-ühes lahendust andmete integreerimiseks. Teiseks, andmeanalüüsi vallas aitab Vespia Julia AI süsteem automaatselt analüüsida suuri andmehulkasid, suunates AML spetsialiste tähelepanu vajavatele küsimustele ja soovitades riske hinnata, vähendades sellega käsitsi töö vajadust, mis on traditsiooniliselt toimunud Exceli tabelite abil. Kolmandaks, Vespia ei piirdu ainult ühekordse KYB/AML kontrolliga, vaid pakub pidevat monitooringut, tagades, et kliendid on alati kursis muudatustega nende jälgitavates ettevõtetes ja isikutes.

Vespia peamised kliendid on praegu AML-kohustusega ettevõtted, sh finantssektori organisatsioonid nagu pangad, fintech ettevõtted, krüptovaldkonna firmad, advokaadibürood, raamatupidamisfirmad ja investeerimisfondid. Meie visioon näeb aga ette, et tulevikus laieneb AML-kohustus või reputatsioonialased mured üha rohkematele sektoritele, nagu sõidujagamisteenused, e-kaubanduse platvormid, logistika ja muud tööstusharud. Vespia platvorm on loodud selliste arengute silmas pidamiseks ja on valmis teenindama mitmekesist klientuuribaasi.

Kasutate tehisintellekti, et aidata ettevõtetel rahapesu tõkestamise eeskirjade täitmisega toime tulla – kui turvaline ja usaldusväärne tehisintellekt selles rollis on?

Kindlasti tuleb rõhutada, et tehisintellekt on Vespia tootes soovitaja rollis, ta annab AML spetsialistile soovitusi ja malle, mille järgi riskihindamist teha, rõhutab olulisi asju ja tüüpilisi riske. Inimene peab ikka AI-d seadistama, kontrollima ja lõppotsuse – kas ettevõte sobib kliendiks / partneriks või mitte – teeb inimene. Meie AI on juba võimeline ise kõike AML spetsialisti eest tegema, aga maailm ei ole hetkel veel täisautomaatsuseks valmis.

Rahapesu tõkestamine pole täppisteadus, kuna see sõltub suuresti konkreetse ettevõtte riskiisust. Näiteks advokaadibüroo saab aktsepteerida sanktsioneeritud kliente või muid kõrgendatud riskiga kliente, sest kohtu ees peab see inimene või ettevõte saama esindatud. Klassikalises panganduses on aga lähenemine konservatiivsem, kui vähegi mingit kahtlust või tegemist offshore kliendiga, pigem turvalisem on öelda sellele kliendile „ei“.

Tehisintellekti tugevus ei seisne niivõrd täppisteadustes või formaalsetes ülesannetes, vaid pigem aladel, kus oluline on sõnastus, sisu ja kontekst, kus erinevaid argumente saab tõlgendada mitmel moel. Tehisintellekt võib aidata tuvastada neid nüansse ja argumente, millest inimsilm võib mööda vaadata. Vespia kasutab nii tõestatud tehisintellekti mudeleid, mida on aastakümneid kasutatud panganduses ja kindlustuses, kui ka kaasaegseid suuri keelemudeleid (LLM), mis koos annavad veelgi täpsemaid tulemusi.

Mis on see osa teie tööst, mida tehisintellektile täna usaldada ei saa?

Praegu ei saa tehisintellektile usaldada otsustusvastutust. Inimene peab lõppkokkuvõttes vastutama otsuste eest, mida tehisintellekti abil tehakse. See ei ole siiski suur probleem, kuna oleme märganud, et vastutavatele inimestele on otsuste tegemine lihtsam, kui nad kasutavad tehisintellekti poolt pakutavaid läbipaistvaid ja täpseid tulemusi. Tehisintellekti abil väheneb vea tõenäosus märkimisväärselt, suureneb otsustajate kindlustunne ja otsuste tegemine muutub kiiremaks.

Milline on Vespia sünnilugu?

Vespia loodi 2021. aastal COVID-19 pandeemia keskel. Saime Anton Vedešiniga tuttavaks juba aastal 2017, kui ma olin Veriffis ja Anton oli Agrellos. COVIDi ajal muutus KYB ja AML temaatika väga aktuaalseks, eriti kui minu poole hakkasid pöörduma erinevad osapooled, soovides nõuandeid protsesside loomiseks ja klientide, partnerite ning tarnijate onboarding’uga seotud dokumentatsiooni kohta. Regulaatorid muutusid karmimaks ja hakkasid auditeerima ka finteche ja krüptoettevõtteid (kuigi enne COVIDit tundus see pigem pankade probleemina). See innustas meid looma uut ettevõtete verifitseerimise platvormi. Alustasime keskendudes KYB-le, kuid varsti laienes meie fookus kogu AML valdkonnale. Mõistsime, et turul on küll palju andmete agregaatoreid, kuid puudub lahendus, mis pakuks andmete põhjalikku selgitust ja analüüsi. Just seetõttu otsustasime olla selles suunas esimesed.

Kes on Vespia asutajad ning kui suur on teie tänane tiim?

Asutajateks olemegi mina (Julia Ront) ning Anton Vedešin. Kogu tiim on hetkel 12 inimest.

Mis turgudel toimetate ja miks?

Vespia tegutseb rahvusvaheliselt, põhifookusega Balti riikides, Suurbritannias, Saksamaal, Bangladeshis ja Kanadas, ning oleme alustamas laienemist Aafrikasse. Meie platvorm on disainitud modulaarselt, võimaldades teenindada kliente igas maailma riigis ja järgida erinevate jurisdiktsioonide AML seadusi. Euroopas tegutseme seetõttu, et siin on ühed maailma karmimad AML seadused. Põhja-Ameerika ja Aasia turud avanesid meile orgaaniliselt läbi olemasolevate klientide ja partnerite. Aafrika on aga kiiresti arenev piirkond, kus tekib palju uusi fintech-, investeerimis- ja krüptoettevõtteid. Need ettevõtted soovivad tegutseda globaalselt ning näidata end maailmas usaldusväärsete, läbipaistvate ja AML-nõuetele vastavatena. Vespia pakub just sellist lahendust, mis aitab neil neid eesmärke saavutada.

Kuidas teil täna läheb ja millised on lühi- ja pikaajalised eesmärgid?

Vespial läheb praegu hästi – me teenindame üle 40 kliendi erinevatest valdkondadest ja piirkondadest. Meie lühiajalised eesmärgid keskenduvad laienemisele ja kliendibaasi suurendamisele Euroopas. Lisaks on meil pooleli kahe miljoni euro suuruse seed vooru kaasamine, mis on juba lõppfaasis (mõned kohad on alles, VCd ja inglid teretulnud). Pikaajaliste eesmärkide osas soovime edasi arendada meie AI-tehnoloogiat ja siseneda uutele turgudele, nagu Aafrika ja Lõuna-Ameerika. Lisaks on meie visiooniks luua KYB/AML standard järgmistele AML generatsioonidele. Me näeme, et kuigi KYC (isikutuvastuse) standard on üsna välja kujunenud, on KYB (ettevõtete verifitseerimise) osas veel palju segadust ja erinevaid arusaamu, millele tahame selgust tuua.

Milline on tehisintellekti tänane roll finantssektoris ja kui suur on teie hinnangul siin veel kasutamata potentsiaal?

Tehisintellekti roll finantssektoris on hetkel veel suhteliselt minimaalne, kuid sellel on tohutu kasutamata potentsiaal. Uut tüüpi tehisintellekti rakendamine finantssektoris on alles algusjärgus ja igal nädalal avastame koostöös olemasolevate ja potentsiaalsete klientidega uusi kasutusvõimalusi. Tulevikus ei piirdu tehisintellekti roll ainult andmete kiirema hankimisega erinevatest allikatest; selle võimekus hõlmab ka andmete analüüsi ja seoste loomist KYC, AML ning transaktsiooniandmete vahel. See aitab spetsialistidel luua terviklikuma pildi oma klientidest, muutes seeläbi finantssektori tunduvalt efektiivsemaks ja informeeritumaks.

Millised on rahapesu vastu võitlemise lahenduse Eestis loomise eelised ja takistused?

Eestis rahapesu vastu võitlemise lahenduse loomise eeliseks on riigi edumeelne tehnoloogiline keskkond ja tugev IT-sektor, mis pakub head alust innovaatiliste lahenduste arendamiseks. Lisaks sellele on Eesti väike ja dünaamiline turg, mis võimaldab kiiresti reageerida ja kohaneda regulatiivsete muudatustega. Samas on takistuseks piiratud ressursid (eriti inimressursid) ja rahvusvaheline konkurents, mis võib teha Eesti ettevõtetele keeruliseks suurtele turuosalistele konkureerimise.

Mida peate Eesti majanduse ja finantssektori suurimaks väljakutseks praegu?

Eesti majanduse ja finantssektori suurimaks väljakutseks praegu on jätkusuutliku kasvu ja rahvusvahelise konkurentsivõime säilitamine digitaalselt transformeeruvas maailmas. See hõlmab nii tehnoloogilise innovatsiooni jätkamist kui ka rahvusvahelistele standarditele ja regulatsioonidele vastavuse tagamist, eriti rahapesu tõkestamise ja finantstehnoloogia valdkonnas. Lisaks tuleb märkida, et Eesti finantssektor tundub sageli innustavat ettevõtteid uuesti “rattaid leiutama”, luues aina samu makselahendusi ja raha saatmise platvorme, mis on küll uues kuues, kuid sisult identsed. See suundumus võib takistada tõeliselt uuenduslike ja eristuvate lahenduste teket, mis on vajalikud Eesti kui digitaalse innovatsiooni eestvedaja positsiooni säilitamiseks. Samuti on oluline, et me ei jääks liialt kinni varasematesse saavutustesse, nagu Skype ja e-riik, mis olid olulised 10-20 aastat tagasi, vaid otsiksime pidevalt uusi võimalusi innovatsiooniks.

Miks otsustasite liituda FinanceEstoniaga?

Vespia otsustas liituda FinanceEstoniaga, et anda oma panus Eesti finantssektori arengusse, eriti rahapesu tõkestamise valdkonnas, ning jagada oma teadmisi KYB ja AML teemadel. Liitumine võimaldab meil osaleda konverentsidel koos teiste Eesti fintech tegijatega, suurendada nähtavust ja laiendada klientide baasi.

Mis teemadel soovite FinanceEstonia töös kaasa rääkida?

FinanceEstonia töös soovime aktiivselt kaasa rääkida rahapesu tõkestamise, digitaalsete identiteetide ning tehisintellekti rakendamise teemadel finantssektoris. Meie eesmärk on aidata fintech- ja finantssektoril arendada mugavaid lahendusi klientide ja partnerite onboardinguks ning verifitseerimiseks, toetudes meie süvateadmistele ja kogemustele selles valdkonnas.